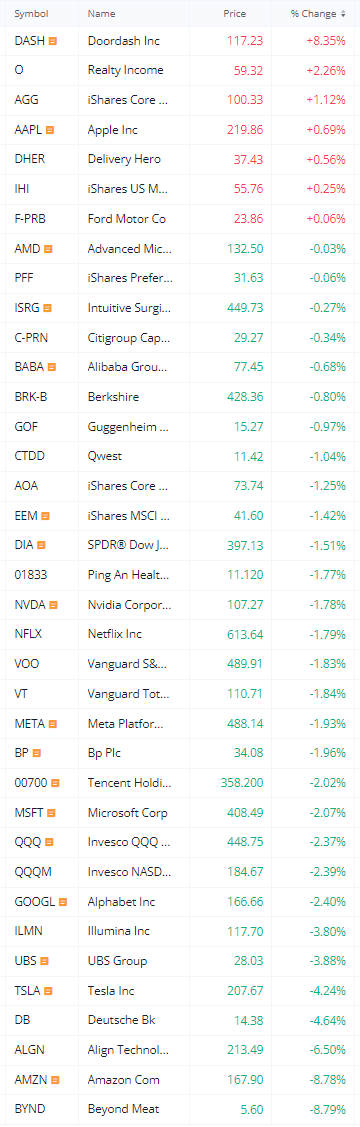

本日創歷史新高個股 $ISRG $BRK.B

市場重要指數

全球央行年會倒數計時開始,美股主指週一 (19 日) 穩步收高,科技股和非必需消費品股領軍大漲。

道瓊週一收盤上揚超 230 點,為連續第五個交易日收紅。標普漲約 1%,創連續第八個交易日走升,創自 2023 年 11 月 8 日以來最長連漲紀錄。那指收紅近 1.4%,僅陷入修正區 11 日後就輕鬆退出,該指數同樣連八日長紅,創自去年 12 月 19 日以來最長連漲紀錄。

10 年期美債殖利率週一下跌 1 個基點至 3.87%。美元觸及 3 月以來的最低。國際油價下滑約 3%。

全球央行年會將於 8 月 22 日至 24 日美國懷俄明州傑克森霍爾 (Jackson Hole) 舉行,今年主題為「重新評估貨幣政策的功效與傳播機制」,市場將緊盯聯準會主席鮑爾於全球央行年會演說中釋出的降息訊號。

明尼亞波利斯聯準銀行總裁卡什卡里 (Neel Kashkari) 週一表示,由於勞動市場疲軟的可能性不斷上升,因此討論 9 月美國降息的可能性是適當的。

路透調查的經濟學家預測,聯準會將在 2024 年剩餘三次會議上每次降息 1 碼 (25 個基點)。

儘管央行年會本週可能會吸引投資人大部分注意力,第二財報季仍在進行中,幾份備受矚目的財報尚未發布,包括目標百貨、MACY"S 百貨、小鵬汽車、Zoom、百度和軟體製造商 Intuit 等。

美國民主黨全國代表大會將在芝加哥揭幕,拜登、歐巴馬與柯林頓等美國現任或是前任總統蒞臨會場發表演說,美國副總統賀錦麗預計將在 22 日正式接受民主黨總統候選人的提名,並發表「為了我們的未來」的政治主張。

中東緊張局勢升溫,黎巴嫩真主黨 19 日表示,對以色列北部發動無人機攻擊,並確認造成兩人死亡,這是雙方最新的跨境攻擊事件。

美國國務卿布林肯稱以色列總理尼坦雅胡 (Benjamin Netanyahu) 已經接受加薩停火協議,下一個重要步驟是哈瑪斯同意。布林肯將於 20 日前往開羅,持續推進停火談判。

全球央行年會倒數計時開始,美股主指週一 (19 日) 穩步收高,科技股和非必需消費品股領軍大漲。

道瓊週一收盤上揚超 230 點,為連續第五個交易日收紅。標普漲約 1%,創連續第八個交易日走升,創自 2023 年 11 月 8 日以來最長連漲紀錄。那指收紅近 1.4%,僅陷入修正區 11 日後就輕鬆退出,該指數同樣連八日長紅,創自去年 12 月 19 日以來最長連漲紀錄。

10 年期美債殖利率週一下跌 1 個基點至 3.87%。美元觸及 3 月以來的最低。國際油價下滑約 3%。

全球央行年會將於 8 月 22 日至 24 日美國懷俄明州傑克森霍爾 (Jackson Hole) 舉行,今年主題為「重新評估貨幣政策的功效與傳播機制」,市場將緊盯聯準會主席鮑爾於全球央行年會演說中釋出的降息訊號。

明尼亞波利斯聯準銀行總裁卡什卡里 (Neel Kashkari) 週一表示,由於勞動市場疲軟的可能性不斷上升,因此討論 9 月美國降息的可能性是適當的。

路透調查的經濟學家預測,聯準會將在 2024 年剩餘三次會議上每次降息 1 碼 (25 個基點)。

儘管央行年會本週可能會吸引投資人大部分注意力,第二財報季仍在進行中,幾份備受矚目的財報尚未發布,包括目標百貨、MACY"S 百貨、小鵬汽車、Zoom、百度和軟體製造商 Intuit 等。

美國民主黨全國代表大會將在芝加哥揭幕,拜登、歐巴馬與柯林頓等美國現任或是前任總統蒞臨會場發表演說,美國副總統賀錦麗預計將在 22 日正式接受民主黨總統候選人的提名,並發表「為了我們的未來」的政治主張。

中東緊張局勢升溫,黎巴嫩真主黨 19 日表示,對以色列北部發動無人機攻擊,並確認造成兩人死亡,這是雙方最新的跨境攻擊事件。

美國國務卿布林肯稱以色列總理尼坦雅胡 (Benjamin Netanyahu) 已經接受加薩停火協議,下一個重要步驟是哈瑪斯同意。布林肯將於 20 日前往開羅,持續推進停火談判。

企業新聞

輝達 $NVDA 強升超過 4% 至每股 130 美元,連續第六個交易日走升,高盛分析師重申了對這家 AI 晶片重量級企業的看漲觀點。輝達股價較 8 月 7 日低點強彈 30.5%。使得該公司成為同期那斯達克 100 指數中表現最佳的成分股。

AMD $AMD 勁揚 4.52% 至每股 155.28 美元。AMD 計劃以 49 億美元的現金加股票方式,收購解決方案供應商 ZT Systems,創下 AMD 歷來最大型的收購案之一。

通用汽車 $GM 收紅 0.97% 至每股 45.76 美元。通用汽車對其軟體和服務部門進行精簡營運審查後,將在全球範圍內裁員 1,000 多名受薪僱員。

川普媒體暨科技集團 $DJT 週一下跌 3.56% 收盤價為每股 22.24 美元,該股創下 1 月 16 日以來新低。

隨著中國需求放緩,雅詩蘭黛 $EL 預計全年利潤和銷售額將低於預期,並表示執行長佛瑞達 (Fabrizio Freda) 在掌舵近 16 年後即將退休。雅詩蘭黛收黑 2.23% 至每股 92.85 美元。

摩根士丹利將惠普由「增持」調整至「持股觀望」評級,預估這家個人電腦和印表機製造商的股價上漲空間可能有限,惠普 $HPQ 下滑 3.67% 至每股 34.60 美元。